Grundsteuerreform 2025: Heidelbergs Hebesätze und Auswirkungen auf Grundvermögen und Forstwirtschaft

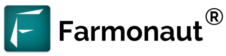

“Heidelberg’s property tax reform in 2025 involves a 3-step process: value assessment, base amount calculation, and municipal tax determination.”

In der malerischen Stadt Heidelberg steht eine bedeutende Veränderung bevor, die das Grundvermögen und die Forstwirtschaft gleichermaßen betrifft: die Grundsteuerreform 2025. Wir, als Experten für Landwirtschaft und Technologie, möchten Ihnen einen umfassenden Einblick in diese Reform geben und ihre Auswirkungen auf verschiedene Grundstücksarten erläutern. Die Reform, die am 1. Januar 2025 in Kraft tritt, bringt wesentliche Änderungen für Grundstückseigentümer und Gemeinden mit sich.

Das neue Bodenwertmodell für die Grundsteuer B und das Ertragswertverfahren für die Grundsteuer A in der Land- und Forstwirtschaft führen zu einer Neuberechnung der Steuerlast. Kommunen wie Heidelberg stehen vor der Herausforderung, ihre Hebesätze anzupassen, um Aufkommensneutralität zu gewährleisten. Diese Reform basiert auf einem dreistufigen Verfahren: Grundsteuerwertermittlung, Messbetragsberechnung und kommunale Steuerfestsetzung.

Die Grundlagen der Reform

Die Grundsteuerreform wurde notwendig, nachdem das Bundesverfassungsgericht im Jahr 2018 das bestehende Bewertungssystem als verfassungswidrig erklärte. Daraufhin trat eine Grundgesetzänderung in Kraft, die den Bundesländern die Möglichkeit einräumte, eigene Gesetze zur Grundsteuer zu erlassen. Baden-Württemberg hat von dieser Möglichkeit Gebrauch gemacht und ein eigenes Modell entwickelt.

Das neue System in Baden-Württemberg basiert auf dem sogenannten Bodenwertmodell. Dieses Modell berücksichtigt:

- Die Grundstücksfläche

- Den Bodenrichtwert

Im Gegensatz zum alten System werden die Gebäudewerte nicht mehr in die Berechnung einbezogen. Dies führt zu einer signifikanten Umverteilung der Steuerlast zwischen verschiedenen Grundstücksarten.

Auswirkungen auf verschiedene Grundstücksarten

Die Reform wird unterschiedliche Auswirkungen auf verschiedene Arten von Grundstücken haben:

Grundsteuer B: Privates Wohneigentum

Besonders betroffen von Veränderungen in der Grundsteuer B sind private Wohnimmobilien, insbesondere Ein- und Zweifamilienhäuser. Das liegt daran, dass das neue Bodenwertmodell die Gebäudewerte nicht berücksichtigt. Stattdessen basiert die Grundsteuer B auf der Grundstücksfläche multipliziert mit dem Bodenrichtwert.

Dies könnte bedeuten:

- Höhere Steuern für Häuser in guten Lagen mit großen Grundstücken

- Mögliche Entlastung für Mehrfamilienhäuser oder Wohnungen in Mehrfamilienhäusern

Grundsteuer B: Gewerbeimmobilien

Gewerbeimmobilien werden tendenziell entlastet. Der Grund hierfür liegt in der Nichtberücksichtigung der oft wertvollen Gebäude auf diesen Grundstücken. Dies könnte zu einer relativen Senkung der Steuerlast für Gewerbeimmobilien führen.

Grundsteuer A: Land- und Forstwirtschaft

Die Grundsteuer A erfolgt gemäß dem Bundesmodell und bewertet land- und forstwirtschaftliche Betriebe nach dem durchschnittlichen Ertragswertverfahren. Eine wichtige Änderung betrifft Wohngebäude auf landwirtschaftlichen Betrieben:

- Wohngebäude, die bisher zur Grundsteuer A zählten, werden zukünftig separat als Grundsteuer B behandelt

- Dies könnte zu einer Erhöhung der Steuerlast für Landwirte führen, die auf ihrem Betrieb wohnen

In diesem Zusammenhang möchten wir auf die Möglichkeiten hinweisen, die moderne Technologien wie Farmonaut für die Landwirtschaft bieten. Unsere Plattform ermöglicht es Landwirten, ihre Flächen effizient zu verwalten und zu optimieren, was angesichts der neuen steuerlichen Herausforderungen von großer Bedeutung sein kann.

Das dreistufige Verfahren der Grundsteuerberechnung

Die Ermittlung der Grundsteuer erfolgt in einem dreistufigen Verfahren:

- Grundsteuerwertermittlung: Hier wird der Wert des Grundstücks nach dem neuen Bodenwertmodell ermittelt.

- Messbetragsberechnung: Basierend auf dem ermittelten Grundsteuerwert wird ein Messbetrag berechnet.

- Kommunale Steuerfestsetzung: Die Gemeinde wendet ihren Hebesatz auf den Messbetrag an, um die endgültige Grundsteuer festzusetzen.

Dieses Verfahren gilt sowohl für die Grundsteuer A als auch für die Grundsteuer B, wobei die spezifischen Berechnungsmethoden je nach Grundstücksart variieren.

Heidelbergs Herausforderung: Anpassung der Hebesätze

Die Stadt Heidelberg steht vor der Aufgabe, die neuen Hebesätze für die Grundsteuern A und B festzusetzen. Das Ziel ist es, die Aufkommensneutralität zu wahren, was bedeutet, dass die Gesamteinnahmen der Stadt auf einem ähnlichen Niveau bleiben sollen wie vor der Reform.

Die Stadtverwaltung schlägt folgende Hebesätze vor:

- Grundsteuer A: 750

- Grundsteuer B: 185

Diese Anpassungen sollen sicherstellen, dass die Einnahmen aus der Grundsteuer weiterhin bei etwa 30 Millionen Euro für die Grundsteuer B und rund 180.000 Euro für die Grundsteuer A bleiben.

“Baden-Württemberg’s new property tax model may shift tax burden, potentially reducing it for commercial properties while increasing for residential ones.”

Umverteilung der Steuerlast

Es ist wichtig zu verstehen, dass die Aufkommensneutralität sich auf die Gesamteinnahmen der Gemeinde bezieht und nicht auf die individuellen Steuerbeträge. Das bedeutet:

- Einige Steuerpflichtige könnten mehr zahlen müssen als zuvor

- Andere könnten weniger belastet werden

- Es kommt zu einer Umverteilung der Belastungen zwischen verschiedenen Grundstücksarten

Diese Umverteilung ist eine direkte Folge des neuen Bewertungssystems und der spezifischen Eigenschaften des Bodenwertmodells in Baden-Württemberg.

Datengrundlage für die Neubewertung

Für die Umsetzung der Reform ist eine umfangreiche Datenerhebung notwendig. Die Finanzämter spielen hierbei eine zentrale Rolle:

- Sie sammeln und verarbeiten die relevanten Informationen zu den Grundstücken

- Sie ermitteln die neuen Grundsteuerwerte und Messbeträge

In Baden-Württemberg wurden bereits 52 Prozent der neuen Messbescheide übermittelt. Dies zeigt den Fortschritt bei der Implementierung der Reform, stellt aber auch die Verwaltung vor große Herausforderungen.

In diesem Kontext möchten wir auf die Bedeutung präziser Daten und moderner Technologien hinweisen. Farmonaut’s API bietet beispielsweise fortschrittliche Lösungen für die Erfassung und Analyse von Landnutzungsdaten, die auch für die Bewertung von landwirtschaftlichen Flächen relevant sein können.

Auswirkungen auf die Landwirtschaft und Forstwirtschaft

Die Reform hat besondere Auswirkungen auf die Land- und Forstwirtschaft:

Grundsteuer A: Ertragswertverfahren

Für land- und forstwirtschaftliche Betriebe wird das Ertragswertverfahren angewendet. Dies bedeutet:

- Die Bewertung basiert auf dem durchschnittlichen Ertrag des Betriebs

- Faktoren wie Bodenqualität, Betriebsgröße und Nutzungsart werden berücksichtigt

- Ziel ist eine faire Bewertung, die die tatsächliche Ertragskraft widerspiegelt

Trennung von Wohn- und Betriebsteil

Eine wichtige Änderung betrifft die steuerliche Behandlung von Wohngebäuden auf landwirtschaftlichen Betrieben:

- Wohngebäude werden zukünftig separat als Grundsteuer B behandelt

- Dies kann zu einer höheren Gesamtsteuerbelastung für Landwirte führen, die auf ihrem Betrieb wohnen

- Die Trennung soll eine gerechtere Besteuerung im Vergleich zu anderen Wohnimmobilien gewährleisten

Auswirkungen auf die Forstwirtschaft

Auch die Forstwirtschaft ist von der Reform betroffen:

- Waldflächen werden nach dem Ertragswertverfahren bewertet

- Die Bewertung berücksichtigt Faktoren wie Holzart, Standortqualität und Bewirtschaftungsform

- Ziel ist es, die langfristige Ertragsfähigkeit des Waldes zu erfassen

In diesem Zusammenhang möchten wir auf die Möglichkeiten hinweisen, die moderne Technologien wie Farmonaut’s Satelliten- und Wetter-API für die Land- und Forstwirtschaft bieten. Unsere Lösungen können bei der präzisen Bewertung und effizienten Bewirtschaftung von Flächen unterstützen.

Vergleichende Tabelle: Auswirkungen der Grundsteuerreform 2025 in Heidelberg

| Grundstücksart | Altes Berechnungsmodell | Neues Berechnungsmodell | Geschätzte prozentuale Veränderung der Steuerlast |

|---|---|---|---|

| Privatwohnungen | Einheitswertverfahren | Bodenwertmodell | +10% bis +30% |

| Gewerbeimmobilien | Einheitswertverfahren | Bodenwertmodell | -5% bis -20% |

| Landwirtschaftliche Flächen | Ertragswertverfahren | Modifiziertes Ertragswertverfahren | -5% bis +10% |

| Forstwirtschaftliche Flächen | Ertragswertverfahren | Modifiziertes Ertragswertverfahren | 0% bis +15% |

| Wohngebäude auf landwirtschaftlichen Betrieben | Teil der Grundsteuer A | Separate Bewertung als Grundsteuer B | +20% bis +40% |

Diese Tabelle gibt einen Überblick über die erwarteten Auswirkungen der Grundsteuerreform auf verschiedene Grundstücksarten in Heidelberg. Es ist wichtig zu beachten, dass die tatsächlichen Veränderungen je nach individuellen Umständen variieren können.

Zeitplan und nächste Schritte

Die Umsetzung der Grundsteuerreform folgt einem klaren Zeitplan:

- 2024: Festsetzung der neuen Hebesätze durch den Gemeinderat

- 27. November 2024: Beratung im Haupt- und Finanzausschuss

- 12. Dezember 2024: Endgültige Entscheidung im Gemeinderat

- 1. Januar 2025: Inkrafttreten der neuen Grundsteuer

Für Grundstückseigentümer und Steuerpflichtige bedeutet dies:

- Vorbereitung auf mögliche Veränderungen der Steuerlast

- Überprüfung der von den Finanzämtern ermittelten Grundsteuerwerte

- Gegebenenfalls Einlegen von Rechtsmitteln gegen fehlerhafte Bescheide

Fazit und Ausblick

Die Grundsteuerreform 2025 stellt eine bedeutende Veränderung in der Besteuerung von Grundvermögen und landwirtschaftlichen Flächen dar. Sie zielt darauf ab, ein gerechteres und zeitgemäßeres Steuersystem zu schaffen. Für die Stadt Heidelberg und ihre Bürger bedeutet dies:

- Eine Neuberechnung der Grundsteuern für alle Immobilien und Flächen

- Mögliche Verschiebungen in der Steuerlast zwischen verschiedenen Grundstücksarten

- Die Notwendigkeit für Grundstückseigentümer, sich mit den neuen Berechnungsmethoden vertraut zu machen

Es ist wichtig, dass alle Beteiligten – Bürger, Unternehmen und die Stadtverwaltung – sich auf diese Veränderungen vorbereiten. Transparenz und Kommunikation werden entscheidend sein, um einen reibungslosen Übergang zum neuen System zu gewährleisten.

Für Landwirte und Forstwirte bietet diese Reform sowohl Herausforderungen als auch Chancen. Die separate Behandlung von Wohngebäuden könnte zu höheren Kosten führen, während das modifizierte Ertragswertverfahren möglicherweise eine fairere Bewertung der Betriebsflächen ermöglicht.

In diesem Zusammenhang möchten wir auf die Bedeutung moderner Technologien in der Landwirtschaft hinweisen. Plattformen wie Farmonaut bieten innovative Lösungen für die Präzisionslandwirtschaft, die Landwirten helfen können, ihre Betriebe effizienter und nachhaltiger zu gestalten. Diese Technologien können nicht nur die Produktivität steigern, sondern auch dazu beitragen, den Wert landwirtschaftlicher Flächen besser zu erfassen und zu optimieren.

FAQ zur Grundsteuerreform 2025 in Heidelberg

1. Was ist der Hauptgrund für die Grundsteuerreform?

Die Reform wurde notwendig, nachdem das Bundesverfassungsgericht 2018 das bestehende Bewertungssystem als verfassungswidrig erklärte. Sie zielt darauf ab, ein gerechteres und zeitgemäßes Steuersystem zu schaffen.

2. Wie wird die neue Grundsteuer in Baden-Württemberg berechnet?

Baden-Württemberg verwendet das Bodenwertmodell, das auf der Grundstücksfläche und dem Bodenrichtwert basiert, ohne die Gebäudewerte zu berücksichtigen.

3. Wann tritt die neue Grundsteuer in Kraft?

Die Reform tritt am 1. Januar 2025 in Kraft.

4. Was bedeutet Aufkommensneutralität im Kontext der Grundsteuerreform?

Aufkommensneutralität bedeutet, dass die Gesamteinnahmen der Stadt aus der Grundsteuer auf einem ähnlichen Niveau bleiben sollen wie vor der Reform. Dies kann jedoch zu Verschiebungen der individuellen Steuerlast führen.

5. Wie wirkt sich die Reform auf landwirtschaftliche Betriebe aus?

Landwirtschaftliche Betriebe werden nach dem Ertragswertverfahren bewertet. Eine wichtige Änderung ist, dass Wohngebäude auf landwirtschaftlichen Betrieben nun separat als Grundsteuer B behandelt werden.

6. Werden alle Grundstückseigentümer gleich betroffen sein?

Nein, die Auswirkungen können je nach Grundstücksart und -lage variieren. Einige Eigentümer könnten mehr, andere weniger Steuern zahlen als zuvor.

7. Wie können sich Grundstückseigentümer auf die Reform vorbereiten?

Eigentümer sollten die von den Finanzämtern ermittelten Grundsteuerwerte überprüfen und sich über mögliche Veränderungen ihrer Steuerlast informieren.

8. Was ist der Unterschied zwischen Grundsteuer A und B?

Grundsteuer A betrifft land- und forstwirtschaftliche Betriebe, während Grundsteuer B für alle anderen Grundstücke gilt, einschließlich Wohn- und Gewerbeimmobilien.

9. Wie werden die neuen Hebesätze in Heidelberg festgelegt?

Die neuen Hebesätze werden vom Gemeinderat festgesetzt, mit einer abschließenden Beratung am 12. Dezember 2024.

10. Können Bürger gegen die neue Grundsteuerbewertung Einspruch einlegen?

Ja, Grundstückseigentümer haben das Recht, gegen fehlerhafte Bescheide Rechtsmittel einzulegen.

Die Grundsteuerreform 2025 stellt einen wichtigen Schritt zur Modernisierung des Steuersystems dar. Während sie Herausforderungen mit sich bringt, bietet sie auch Chancen für eine gerechtere Besteuerung. Für Landwirte und Grundstückseigentümer ist es wichtig, sich frühzeitig mit den Änderungen auseinanderzusetzen und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

In dieser Zeit des Wandels können innovative Technologien wie die von Farmonaut angebotenen Lösungen eine wertvolle Unterstützung bieten, um die Effizienz und Nachhaltigkeit in der Landwirtschaft zu steigern und sich optimal auf die neuen steuerlichen Rahmenbedingungen einzustellen.